Investire in oro fisico, ecco le novità

Visto che non tutti sono nelle possibilità di acquistare oro fisico, in via diretta, valutiamo le principali strategie di investimento proposte dal mercato, oltre agli ETF (Oro cartaceo):

- Non si acquista oro fisico, se non indirettamente, attraverso un piano di accumulo espresso in una delle valute ufficiali (ad es. dollari). Ciò che fondamentalmente si ha, quindi, è oro finanziario. Il piano di accumulo è un piano prioritariamente di risparmio. Quindi, periodicamente si versa la quota, in termini della valuta di riferimento. E’ possibile, poi, monetizzare il rendimento, in termini di oro fisico

- Aprire un conto deposito espresso in oro finanziario (unità di misura:1 oncia)

Acquistare oro fisico

Quando si acquista indirettamente oro fisico, bisogna sempre leggere bene le condizioni contrattuali del prodotto che si sta acquistando. Si tratta pur sempre di un prodotto finanziario e le caratteristiche potrebbero essere tali da incorporare alcune condizioni vincolanti il rendimento finale, come negli ETF che propongono la differenziazione di portafoglio e sono agganciati a benchmark di riferimento.

Il mercato ufficiale regolamento da prendere in considerazione, se si intende acquistare oro finanziario, è il NYMEX. Tale mercato è, infatti, riferito alle commodities (beni sottostanti agli strumenti finanziari che, quindi, incorporano un valore derivato).

Se poi non si ha fiducia nell’acquisto, in via indiretta o mediata dell’oro fisico, attraverso strumenti finanziari o prodotti di mercato, si può:

- Investire in depositi di oro fisico, presso le banche o istituti che offrono tale alternativa. Accertarsi che i lingotti d’oro posseggano i requisiti richiesti dal mercato (ad es. certificazione good delivery)

- Investire in beni da investimento (contenuto intrinseco:oro) che abbiano, al contempo, un valore numismatico (monete d’oro).

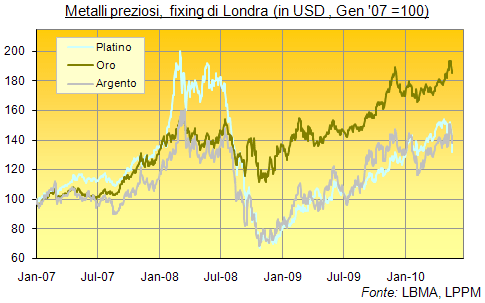

- Acquistare direttamente oro fisico, valutandone i requisiti e metterlo in custodia. Il mercato di riferimento (oltre alle varie segmentazioni dell’offerta commerciale) da prendere in considerazione per acquistare oro fisico (monete o lingotti d’oro) è l’LBMA.

Quali sono i requisiti che dovrebbe avere l’oro fisico (lingotti d’oro, placchette d’oro) per essere valutato bene dal mercato (oro da investimento e non bene rifugio, in senso convenzionale)?

- Il peso deve eccedere 1 grammo

- La purezza deve essere pari o superiore al 99,5% (E’ il caso del marchio good delivery)

Se l’oro fisico è valutato quale bene di investimento (da non confondere con l’investimento indiretto in oro fisico o in oro finanziario/cartaceo), vi sono degli indubbi vantaggi fiscali, tra i quali l’esenzione Iva.